Bereken uw lening: Maak een weloverwogen financiële beslissing

Bereken uw lening

Voordat u een lening afsluit, is het belangrijk om te weten hoeveel u kunt lenen en wat de kosten zullen zijn. Met de juiste berekeningen kunt u een weloverwogen beslissing nemen en voorkomen dat u in financiële problemen komt.

Stap 1: Bepaal het leenbedrag

Voordat u een lening berekent, moet u bepalen hoeveel geld u nodig heeft. Dit kan bijvoorbeeld voor een auto, verbouwing of andere grote aankoop zijn. Zorg ervoor dat u alleen leent wat u echt nodig heeft en niet meer.

Stap 2: Kies de looptijd

De looptijd van de lening bepaalt hoe lang u maandelijks aflossingen zult doen. Kortere looptijden betekenen hogere maandelijkse bedragen, maar minder totale kosten door lagere rente. Kies een looptijd die past bij uw financiële situatie.

Stap 3: Bereken de kosten

Gebruik een online leningcalculator om de geschatte maandelijkse aflossingen en totale kosten van de lening te berekenen. Houd rekening met rentevoeten en eventuele bijkomende kosten zoals administratiekosten.

Stap 4: Vergelijk aanbieders

Vergelijk verschillende kredietverstrekkers op basis van rentetarieven, voorwaarden en flexibiliteit. Kies de aanbieder die het beste past bij uw behoeften en financiële doelen.

Door uw lening goed te berekenen en te vergelijken, kunt u geld besparen en ervoor zorgen dat u geen onnodige financiële lasten op uzelf neemt. Neem de tijd om uw opties te overwegen en maak een weloverwogen beslissing voor een gezonde financiële toekomst.

Veelgestelde Vragen over het Berekenen van Uw Lening

- Hoe kan ik mijn maximale leenbedrag berekenen?

- Wat is het verschil tussen een persoonlijke lening en een doorlopend krediet?

- Hoe beïnvloedt de looptijd van de lening de maandelijkse aflossingen?

- Welke factoren bepalen de rentevoet van een lening?

- Zijn er extra kosten verbonden aan het afsluiten van een lening?

- Hoe kan ik verschillende leningaanbieders vergelijken?

Hoe kan ik mijn maximale leenbedrag berekenen?

Om uw maximale leenbedrag te berekenen, zijn er verschillende factoren waarmee rekening moet worden gehouden. Kredietverstrekkers kijken doorgaans naar uw inkomen, vaste lasten, eventuele andere leningen en uw kredietscore om te bepalen hoeveel u verantwoord kunt lenen. Het is raadzaam om een online leningcalculator te gebruiken die deze gegevens combineert en u een indicatie geeft van uw maximale leencapaciteit. Door realistisch te zijn over uw financiële situatie en alleen te lenen wat u comfortabel kunt terugbetalen, kunt u voorkomen dat u in de toekomst in financiële moeilijkheden komt. Het is altijd verstandig om advies in te winnen bij een financieel adviseur voordat u een grote lening afsluit.

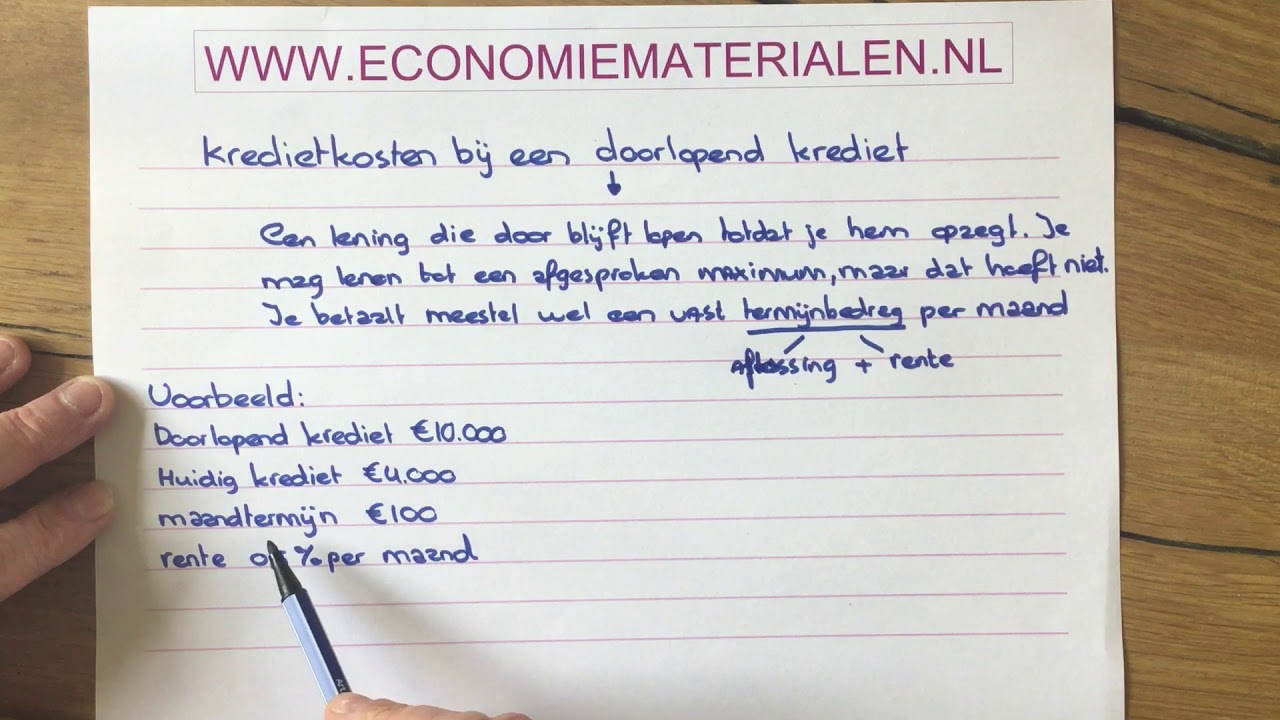

Wat is het verschil tussen een persoonlijke lening en een doorlopend krediet?

Een veelgestelde vraag bij het berekenen van een lening is: Wat is het verschil tussen een persoonlijke lening en een doorlopend krediet? Het belangrijkste onderscheid tussen deze twee leenvormen ligt in de flexibiliteit en de aflossingsstructuur. Bij een persoonlijke lening leent u een vast bedrag met een vooraf bepaalde looptijd en rente. U ontvangt het volledige bedrag in één keer en betaalt maandelijks een vast bedrag terug. Een doorlopend krediet daarentegen biedt meer flexibiliteit, waarbij u tot een bepaalde limiet geld kunt opnemen en aflossen wanneer u wilt. De rente wordt berekend over het opgenomen bedrag, niet over het totale kredietbedrag zoals bij een persoonlijke lening. Het is essentieel om goed te begrijpen welke leenvorm het beste past bij uw financiële behoeften en doelen voordat u uw lening berekent.

Hoe beïnvloedt de looptijd van de lening de maandelijkse aflossingen?

De looptijd van een lening heeft een directe invloed op de maandelijkse aflossingen die u moet doen. Over het algemeen geldt: hoe langer de looptijd van de lening, hoe lager het maandelijkse aflossingsbedrag zal zijn. Dit komt doordat het totale leenbedrag over een langere periode wordt verdeeld, waardoor de maandelijkse lasten worden gespreid. Aan de andere kant, bij een kortere looptijd zullen de maandelijkse aflossingen hoger zijn, omdat u het geleende bedrag in een kortere periode terugbetaalt. Het is belangrijk om bij het berekenen van uw lening rekening te houden met deze factor en te bepalen welke looptijd het beste past bij uw financiële situatie en budgettaire mogelijkheden.

Welke factoren bepalen de rentevoet van een lening?

De rentevoet van een lening wordt bepaald door verschillende factoren, waaronder de huidige marktrente, het leenbedrag, de looptijd van de lening, uw kredietgeschiedenis en het type lening dat u afsluit. Kredietverstrekkers beoordelen uw kredietwaardigheid op basis van deze factoren om het risico van de lening te bepalen. Hoe gunstiger uw financiële situatie en kredietgeschiedenis, hoe lager de rentevoet die u waarschijnlijk zult krijgen. Het is daarom belangrijk om deze factoren in overweging te nemen bij het berekenen van uw lening en om te streven naar gunstige voorwaarden voor een betaalbare lening.

Zijn er extra kosten verbonden aan het afsluiten van een lening?

Ja, er kunnen extra kosten verbonden zijn aan het afsluiten van een lening. Naast de rente die u betaalt over het geleende bedrag, kunnen er ook andere kosten in rekening worden gebracht, zoals administratiekosten, advieskosten en eventuele boetes bij vervroegde aflossing. Het is belangrijk om deze extra kosten in overweging te nemen bij het berekenen van uw lening, zodat u een duidelijk beeld heeft van de totale kosten en geen onverwachte verrassingen tegenkomt tijdens de looptijd van uw lening. Het is verstandig om alle voorwaarden en kosten van verschillende kredietverstrekkers te vergelijken voordat u een definitieve beslissing neemt.

Hoe kan ik verschillende leningaanbieders vergelijken?

Het vergelijken van verschillende leningaanbieders is essentieel om de beste financiële optie te kiezen die past bij uw behoeften. Om dit te doen, kunt u beginnen met het beoordelen van de rentetarieven die elke aanbieder hanteert. Let ook op eventuele bijkomende kosten, zoals administratiekosten of boetes voor vervroegde aflossing. Daarnaast is het belangrijk om de voorwaarden van elke leningaanbieder te vergelijken, zoals de flexibiliteit van aflossingstermijnen en eventuele extra services die zij bieden. Door deze factoren zorgvuldig te overwegen en te vergelijken, kunt u een weloverwogen beslissing nemen en de leningaanbieder kiezen die het beste aansluit bij uw financiële doelen en situatie.