Alles over rente bij geldleningen: Een gids voor financiële beslissingen

Alles wat u moet weten over rente bij geldleningen

Wanneer u geld leent, bijvoorbeeld voor de aankoop van een huis, een auto of voor andere persoonlijke uitgaven, is het belangrijk om goed op de hoogte te zijn van de rente die u moet betalen. De rente bij een geldlening is het bedrag dat u extra betaalt bovenop het geleende bedrag als vergoeding voor het lenen van het geld.

Soorten rente bij geldleningen

Er zijn verschillende soorten rente die van toepassing kunnen zijn bij geldleningen:

- Vaste rente: Bij een vaste rente blijft het rentepercentage gedurende de gehele looptijd van de lening gelijk. Dit biedt zekerheid, omdat u van tevoren weet hoeveel rente u elke maand moet betalen.

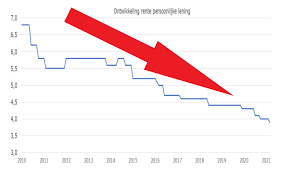

- Variabele rente: Bij een variabele rente kan het rentepercentage gedurende de looptijd van de lening veranderen, afhankelijk van marktomstandigheden. Dit kan gunstig zijn als de marktrente daalt, maar ook risicovol als de marktrente stijgt.

- Rente opslag: Sommige leningen kunnen een renteopslag hebben boven op de standaardrente, bijvoorbeeld vanwege een hoger risicoprofiel van de lener.

Invloed van rente op totale kosten

De hoogte van de rente heeft een directe invloed op de totale kosten van uw lening. Hoe hoger het rentepercentage, hoe meer u uiteindelijk betaalt over de gehele looptijd van de lening. Het is daarom verstandig om verschillende aanbieders te vergelijken en te kiezen voor een lening met een gunstige rentevoet.

Rente aftrekbaarheid

In sommige gevallen is de betaalde rente bij geldleningen fiscaal aftrekbaar. Dit geldt met name voor hypothecaire leningen voor uw eigen woning. Door gebruik te maken van deze fiscale regeling kunt u mogelijk besparen op uw belastingaangifte.

Kortom, het begrijpen en bewust zijn van de verschillende aspecten rondom rente bij geldleningen is essentieel voor het nemen van financieel verantwoorde beslissingen. Zorg ervoor dat u goed geïnformeerd bent voordat u een lening aangaat en laat u adviseren door een financieel expert indien nodig.

5 Tips voor het Kiezen van de Beste Rente bij een Geldlening

- Vergelijk rentetarieven bij verschillende geldverstrekkers om de beste deal te vinden.

- Let op bijkomende kosten, zoals afsluitprovisie en boeterente bij vervroegd aflossen.

- Kies voor een rentevaste periode die past bij jouw financiële situatie en verwachtingen.

- Overweeg de mogelijkheid om extra af te lossen om de totale kosten van de lening te verlagen.

- Raadpleeg een financieel adviseur als je twijfelt over welke lening het meest geschikt is voor jou.

Vergelijk rentetarieven bij verschillende geldverstrekkers om de beste deal te vinden.

Het is verstandig om rentetarieven te vergelijken bij verschillende geldverstrekkers om de beste deal te vinden voor uw geldlening. Door verschillende aanbieders te vergelijken, kunt u inzicht krijgen in de variërende rentepercentages en voorwaarden die zij hanteren. Op deze manier kunt u een weloverwogen keuze maken en mogelijk besparen op de totale kosten van uw lening. Het loont altijd de moeite om goed onderzoek te doen en te streven naar een gunstige rentevoet die past bij uw financiële situatie.

Let op bijkomende kosten, zoals afsluitprovisie en boeterente bij vervroegd aflossen.

Bij het afsluiten van een geldlening is het belangrijk om niet alleen naar de rente te kijken, maar ook naar eventuele bijkomende kosten. Denk hierbij aan kosten zoals afsluitprovisie en boeterente bij vervroegd aflossen. De afsluitprovisie is een vergoeding die u betaalt aan de geldverstrekker voor het afsluiten van de lening. Daarnaast kan er ook boeterente in rekening worden gebracht als u besluit om de lening eerder af te lossen dan gepland. Het is verstandig om deze extra kosten in overweging te nemen bij het kiezen van een geldlening, zodat u niet voor verrassingen komt te staan en een weloverwogen financiële beslissing kunt nemen.

Kies voor een rentevaste periode die past bij jouw financiële situatie en verwachtingen.

Het is cruciaal om een rentevaste periode te kiezen die aansluit bij jouw financiële situatie en verwachtingen wanneer je een geldlening afsluit. Door zorgvuldig te overwegen of je voor een vaste of variabele rente kiest en de duur van de rentevaste periode te bepalen, kun je stabiliteit creëren in jouw financiële planning. Het is raadzaam om rekening te houden met factoren zoals verwachte renteontwikkelingen, jouw inkomen en eventuele toekomstige veranderingen in jouw financiële situatie bij het maken van deze belangrijke beslissing.

Overweeg de mogelijkheid om extra af te lossen om de totale kosten van de lening te verlagen.

Overweeg de mogelijkheid om extra af te lossen op uw lening om de totale kosten te verlagen. Door extra aflossingen te doen, vermindert u het openstaande bedrag waarover rente wordt berekend. Hierdoor kunt u op de lange termijn aanzienlijk besparen op de totale kosten van de lening. Het is een slimme strategie om financiële lasten te verminderen en sneller schuldenvrij te worden. Het loont dus zeker de moeite om te kijken naar de mogelijkheden voor extra aflossingen bij uw geldlening.

Raadpleeg een financieel adviseur als je twijfelt over welke lening het meest geschikt is voor jou.

Het raadplegen van een financieel adviseur is van essentieel belang wanneer je twijfelt over welke lening het meest geschikt is voor jou. Een financieel adviseur kan je helpen om inzicht te krijgen in de verschillende opties, de voorwaarden en de rentepercentages, en kan je begeleiden bij het maken van een weloverwogen beslissing die aansluit bij jouw financiële situatie en doelen. Het advies van een professional kan je helpen om onnodige kosten te vermijden en om een lening te kiezen die past bij jouw behoeften op de lange termijn.